配资公司向投资者提供资金杠杆,投资者用自己的资金作为保证金,可以放大投资本金。例如,10倍杠杆意味着投资者可以用1万元本金撬动10万元资金炒股。

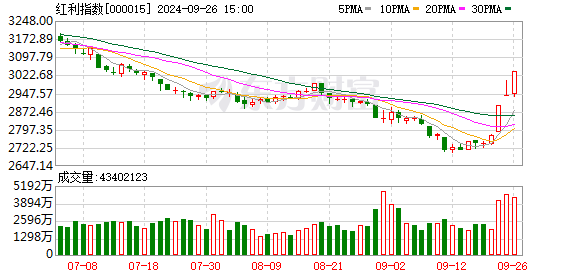

刚刚过去的7月,今年的“当红炸子鸡”——红利指数创下今年以来单月最大跌幅。上证红利指数、中证红利指数已回吐年内大部分涨幅。值得注意的是,大部分红利相关ETF却呈现投资者“越跌越买”的势头。

机构对于红利资产的分歧在加大。

有基金经理认为,红利资产投资性价比下降,行情可能已经进入中后期,更具性价比的成长类公司值得关注。

而部分基金经理则认为,低利率环境大概率还要延续,在“安全”和“防御”为主的投资风格影响下,红利策略或仍然具备长期的配置价值。

红利指数7月大跌

Choice数据显示,截至7月底,今年以来,上证红利指数、中证红利指数分别上涨5.61%、2.92%。而7月上证红利指数跌超5%,中证红利指数跌4.48%,两大红利指数已回吐年内大部分涨幅。此外,国新港股通央企红利指数7月跌幅超过7%。

但部分红利相关ETF7月仍获得净申购,呈现投资者“越跌越买”的趋势。Choice数据显示,7月,景顺长城中证红利低波动100ETF、易方达中证红利ETF、招商中证红利ETF、天弘中证红利低波动100ETF、嘉实沪深300红利低波动ETF等基金份额实现正增长。

红利策略持续性待验证

红利资产能否重拾涨势?市场对此颇有分歧。

部分机构认为,经过一段时间调整,红利相关资产估值已回到历史均值水平,低利率环境下仍具备较好的投资价值。

华商基金表示,从中证红利指数年内表现看,年初一路“高歌猛进”,但自五月下旬调整至今,当前指数估值水平已经回到适中状态。

中金公司认为,从长期来看,宏观经济仍旧在转型阶段,目前所处的低利率环境大概率还要延续,在“安全”和“防御”为主的投资风格影响下,红利策略仍然具备长期配置价值。

与此同时,部分机构对红利策略的持续性持有不同观点。

华龙证券表示,整体来看,上半年红利属性较强的行业中,机构仅对公用事业持相对乐观态度,其余行业均保持谨慎。从市场资金角度来看,下半年红利行情结构分化的概率较大,投资者应重视行业内部企业的盈利状况。

神农投资总经理陈宇认为,红利股下半年仍有望领先市场,但其未来的持续性或不会太强,一旦股价涨到一定程度,自然难以继续上涨。反观科技股中的半导体和芯片公司,一些估值过高的标的下半年大概率会调整,但随着全球范围内AI掀起新浪潮,中长期依然值得关注。

基金经理冯汉杰透露合法的股票配资平台,他管理的广发主题领先在二季度加速减持稳健类资产。相应地,他增持了一些吸引力有所提升的非稳健类资产,但是由于对很多个股还不能精确判断,因此配置相对分散。

文章为作者独立观点,不代表股票配资导航观点